Napi Online

Nem jártak jól az idén tőzsdére lépő IT-cégek

Az utóbbi idők nagyobb amerikai részvénykibocsátásai (IPO) nem váltották be a befektetők hozzájuk fűzött reményeit. Kivételt a jegyzési ár alatt beszálló kockázati tőketársaságok jelentenek, ők ugyanis eddig nyertek az IPO-kon. Jó beszállási pontokat egy évvel a bevezetést követően viszont ismét érdemes lehet keresni.

A legtöbb befektetőnek vélhetően nem újdonság, hogy az amerikai informatikai cégek elmúlt évekbeli tőzsdei részvénykibocsátásain egyesek nyertek, míg mások veszítettek, ám a Wall Street Journal egy minapi elemzése arra hívta fel a figyelmet, hogy ezek az IPO-k általában nem hozták a tőlük várt piaci növekedést. Nyerni elsősorban azok a kockázati tőketársaságok tudtak, amelyek közvetlenül a cégtől vettek részesedést jóval a hivatalos jegyzés előtt, így a kibocsátási árnál is sokkal olcsóbban juthattak részvényeikhez. Akik viszont a kibocsátáskor szálltak be, szinte mind buktak. Ezeknél az IPO-knál a jó stratégia a vagy nagyon korai beszállás, vagy a bevezetés után várható nagy zuhanás kivárása, ugyanis ezek általában egy év után ismét jó beszállási pontokat kínálnak.

A WSJ elemzése szerint az utóbbi másfél év nagy IT-bevezetései − élen a Facebookkal, illetve azt megelőzően a Zynga, Groupon és LinkedIn tőzsdére menetele − eddig nem hozták a várt eredményt, valamennyi társaság piaci kapitalizációja jelentősen esett. Ezt csak részben magyarázza az IPO-kat követő eufória, majd az azt követő földet érés, mivel a legtöbb it-cég esetében ez a ciklushatás sokkal erőteljesebb és a landolás is fájdalmasabb, mint más iparágakban. A Groupon piaci kapitalizációja például jelenleg nagyjából a felét éri annak, mint amekkora a bevezetéskor volt: a 20 dolláros árral szemben ma 11 dollárba kerül egy részvény.

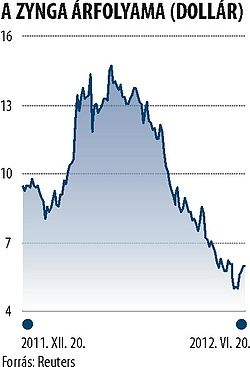

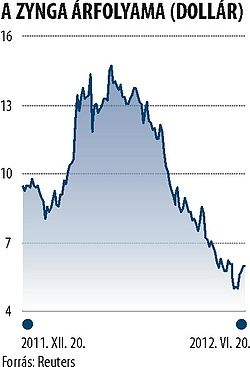

Május 18, a bevezetés időpontja; Mark Zuckerberg ekkor még vidám volt

A Zynga esetben a papírokért a legtöbb befektető 14 dollárt fizetett, pedig maga a cég 10 dolláron nyomta ki a részvényeket még decemberben, de jelenleg 6 dollár alatt kereskednek velük. A Zynga piaci értéke most 4,3 milliárd dollár, feleannyi, mint 16 hónapja. A Facebook jelenleg a 38 dolláros bevezetési árától 17 százalékkal marad el, de volt sokkal lejjebb is, mivel az elmúlt tíz napban több mint 15 százalékot emelkedett. A Dealogic felmérése szerint a 2007 és 2011 között Amerikában bevezetett papírok ára az első 12 hónapban átlagosan 6,6 százalékot esett, ám ez nem ugyanolyan mértékben érintette az egyes befektetőket. A kockázati alapok jellemzően a lecsúszó papírokon is szépen tudtak keresni, mivel korai beszállók voltak, márpedig az it-bevezetések esetében szinte csak ezzel a szemfüles, ám kockázatos stratégiával lehetett eddig pénzt keresni.

A Facebook esetében bár több befektető a 38 dolláros IPO-ár fölött vásárolt (volt, aki 50 dolláron), ám − a SEC kimutatása szerint − az átlagos vételi ár 25 és 31 dollár között mozgott, vagyis akik itt szálltak be, jelenleg is nyereségesek. A legtöbb tőketársaság nem teszi közzé, mennyiért jutott részvényéhez, de van pár kivétel; tudható például, hogy a Morgan Stanley egyik alapja 7,9 dolláron vett Groupon-részvényeket, míg egy másik kockázati alap, az Andressen Horowitz 2006-ban, vagyis messze a bevezetési ár alatt vásárolt be Facebookból.

A bevezetést követő egy évben viszont több társaságnak sikerülhet elindulnia fölfelé a gödör aljáról − hívja fel a figyelmet a beszállás jó időzítésére a Wedbush Securities. Michael Pachter elemző szerint mind a Zynga, mind pedig a Groupon esetében drágulásra lehet számítani a kereskedés második évében. Különösen a Groupon lehet érdekes, amely egyébként márciusban még több mint 50 százalékkal maradt el a bevezetési árától, ám a nagy zuhanást elsősorban a negyedik negyedéves gyorsjelentése körüli számviteli bizonytalanságok okozták.

A társaságnak újra is kellett készítenie pénzügyi beszámolóját, mivel a SEC azt elsőre nem fogadta el. A szakember szerint a friss bevezetéseknél előfordulnak ilyen "technikai malőrök", ám később ezeknek a szempontoknak a helyére sokkal inkább a fundamentumok kerülnek. Márpedig a Grouponnak az idei első negyedévben sikerült 89 százalékos árbevétel-emelkedést elérnie, amit követően javított ajánlásán a Morgan Stanley is. Azóta majdnem 19 százalékkal kapaszkodott vissza az árfolyam, de az IPO-árig még bőven van tér fölfelé.

A Wedbush szerint a Zynga is jó példa arra, hogy érdemes legalább egy évet várni az IPO-t követően. A társaság márciusban még 16 dolláros csúcsot állított be, ám azóta − részben a Facebook áprilisi tőzsdei megjelenésének kudarca nyomán − 60 százalékot esett vissza, 5 dollár alá. Szakértők szerint a fundamentumok itt sem indokolják a nagy zuhanást, inkább a befektetői elbizonytalanodás nyomta vissza az árakat, ám mivel a nagy túladások valószínűleg lezárultak, itt most kifejezetten érdemes lehet vételben gondolkodni − véli a Wedbush, amely szerint a cég második féléves teljesítménye azt a benyomást erősítheti, hogy jók a cég fundamentumai.

A legtöbb befektetőnek vélhetően nem újdonság, hogy az amerikai informatikai cégek elmúlt évekbeli tőzsdei részvénykibocsátásain egyesek nyertek, míg mások veszítettek, ám a Wall Street Journal egy minapi elemzése arra hívta fel a figyelmet, hogy ezek az IPO-k általában nem hozták a tőlük várt piaci növekedést. Nyerni elsősorban azok a kockázati tőketársaságok tudtak, amelyek közvetlenül a cégtől vettek részesedést jóval a hivatalos jegyzés előtt, így a kibocsátási árnál is sokkal olcsóbban juthattak részvényeikhez. Akik viszont a kibocsátáskor szálltak be, szinte mind buktak. Ezeknél az IPO-knál a jó stratégia a vagy nagyon korai beszállás, vagy a bevezetés után várható nagy zuhanás kivárása, ugyanis ezek általában egy év után ismét jó beszállási pontokat kínálnak.

A WSJ elemzése szerint az utóbbi másfél év nagy IT-bevezetései − élen a Facebookkal, illetve azt megelőzően a Zynga, Groupon és LinkedIn tőzsdére menetele − eddig nem hozták a várt eredményt, valamennyi társaság piaci kapitalizációja jelentősen esett. Ezt csak részben magyarázza az IPO-kat követő eufória, majd az azt követő földet érés, mivel a legtöbb it-cég esetében ez a ciklushatás sokkal erőteljesebb és a landolás is fájdalmasabb, mint más iparágakban. A Groupon piaci kapitalizációja például jelenleg nagyjából a felét éri annak, mint amekkora a bevezetéskor volt: a 20 dolláros árral szemben ma 11 dollárba kerül egy részvény.

Május 18, a bevezetés időpontja; Mark Zuckerberg ekkor még vidám volt

A Zynga esetben a papírokért a legtöbb befektető 14 dollárt fizetett, pedig maga a cég 10 dolláron nyomta ki a részvényeket még decemberben, de jelenleg 6 dollár alatt kereskednek velük. A Zynga piaci értéke most 4,3 milliárd dollár, feleannyi, mint 16 hónapja. A Facebook jelenleg a 38 dolláros bevezetési árától 17 százalékkal marad el, de volt sokkal lejjebb is, mivel az elmúlt tíz napban több mint 15 százalékot emelkedett. A Dealogic felmérése szerint a 2007 és 2011 között Amerikában bevezetett papírok ára az első 12 hónapban átlagosan 6,6 százalékot esett, ám ez nem ugyanolyan mértékben érintette az egyes befektetőket. A kockázati alapok jellemzően a lecsúszó papírokon is szépen tudtak keresni, mivel korai beszállók voltak, márpedig az it-bevezetések esetében szinte csak ezzel a szemfüles, ám kockázatos stratégiával lehetett eddig pénzt keresni.

A Facebook esetében bár több befektető a 38 dolláros IPO-ár fölött vásárolt (volt, aki 50 dolláron), ám − a SEC kimutatása szerint − az átlagos vételi ár 25 és 31 dollár között mozgott, vagyis akik itt szálltak be, jelenleg is nyereségesek. A legtöbb tőketársaság nem teszi közzé, mennyiért jutott részvényéhez, de van pár kivétel; tudható például, hogy a Morgan Stanley egyik alapja 7,9 dolláron vett Groupon-részvényeket, míg egy másik kockázati alap, az Andressen Horowitz 2006-ban, vagyis messze a bevezetési ár alatt vásárolt be Facebookból.

A bevezetést követő egy évben viszont több társaságnak sikerülhet elindulnia fölfelé a gödör aljáról − hívja fel a figyelmet a beszállás jó időzítésére a Wedbush Securities. Michael Pachter elemző szerint mind a Zynga, mind pedig a Groupon esetében drágulásra lehet számítani a kereskedés második évében. Különösen a Groupon lehet érdekes, amely egyébként márciusban még több mint 50 százalékkal maradt el a bevezetési árától, ám a nagy zuhanást elsősorban a negyedik negyedéves gyorsjelentése körüli számviteli bizonytalanságok okozták.

A társaságnak újra is kellett készítenie pénzügyi beszámolóját, mivel a SEC azt elsőre nem fogadta el. A szakember szerint a friss bevezetéseknél előfordulnak ilyen "technikai malőrök", ám később ezeknek a szempontoknak a helyére sokkal inkább a fundamentumok kerülnek. Márpedig a Grouponnak az idei első negyedévben sikerült 89 százalékos árbevétel-emelkedést elérnie, amit követően javított ajánlásán a Morgan Stanley is. Azóta majdnem 19 százalékkal kapaszkodott vissza az árfolyam, de az IPO-árig még bőven van tér fölfelé.

A Wedbush szerint a Zynga is jó példa arra, hogy érdemes legalább egy évet várni az IPO-t követően. A társaság márciusban még 16 dolláros csúcsot állított be, ám azóta − részben a Facebook áprilisi tőzsdei megjelenésének kudarca nyomán − 60 százalékot esett vissza, 5 dollár alá. Szakértők szerint a fundamentumok itt sem indokolják a nagy zuhanást, inkább a befektetői elbizonytalanodás nyomta vissza az árakat, ám mivel a nagy túladások valószínűleg lezárultak, itt most kifejezetten érdemes lehet vételben gondolkodni − véli a Wedbush, amely szerint a cég második féléves teljesítménye azt a benyomást erősítheti, hogy jók a cég fundamentumai.